当我们希望用互联网思维优化或重新定义一个广阔的传统行业时,不得不俯瞰完整的产业链结构、了解每种参与者所承担的职能及其成本利润构成情况,如果互联网平台不能提供超越现有经销商们的服务,那么更多的发展可能就要靠粗暴的刷单了。

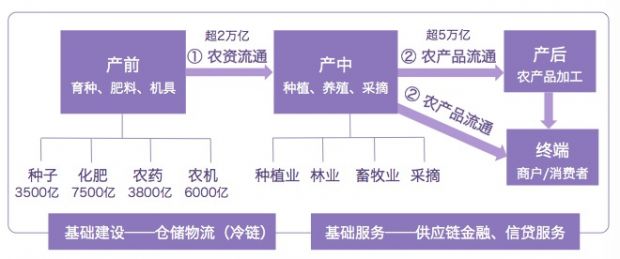

一、农业产业链基本结构

目前B2B农业互联网平台主要有三类:

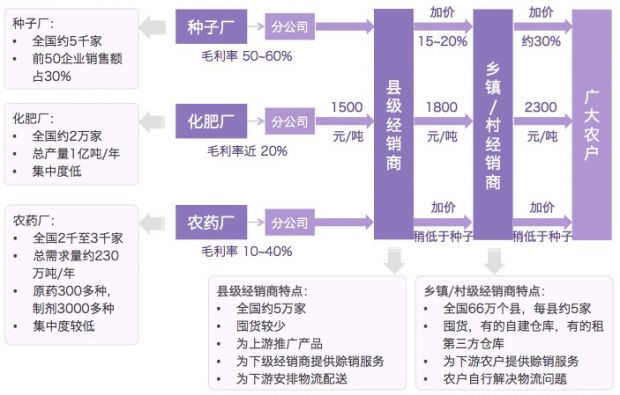

1、B2B农资电商平台

农用物资行业整体处于上升期,农资产品主要分为种子(市场空间约3500亿元)、化肥(7500亿元)、农药(3800亿元)、农机具(6000亿元)四大品类,这类农资电商平台试图为农户带来更低价的农资产品,去掉农资贸易过程中的县级、村级经销商。

2、B2B农产品电商平台

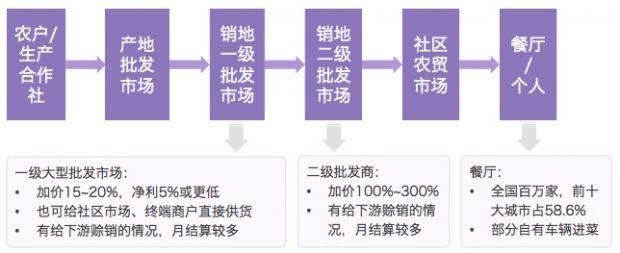

2013年,我国农产品交易市场规模超过5万亿元,整个交易过程中,仓储物流、金融服务仍然非常薄弱,且存在着严重的价格不透明问题,互联网平台试图解决这些问题,让农产品更快更直接的到达有真正采购需求的商户手中。

3、B2B食材配送平台

2014年,餐饮业年营收超过3万亿元,食材采购规模达到8000亿元。中小餐厅有诸多痛点,采购量小无法获得议价权、采购人力支出及可能发生的灰色收入支出、采购菜品质量无法保证等。互联网平台积极自建仓储物流体系,希望可以更高效更低成本解决餐厅食材采购系列问题。

二、农资产品贸易现状

农资电商市场环境特点:

农户情况:农户的入网率比较低,对辅助上网有较强烈的需求,同村人之间多相互熟识,抱团现象多;

商品风险:种子、农药类商品有一定风险,如代售假种子,赔款概率基本100%,农药也有相似情况;

仓储物流:基础建设非常不完善,农村最后一公里物流缺失,多靠农户自行解决货运问题;

赊销需求:乡镇级经销商往往会为农户提供赊销服务,依靠熟人关系来维持还款,农资电商平台初期难以提供赊销服务,经销商仍具有竞争优势;

信贷需求:国家对农业贷款大力支持,且农户融资需求非常强烈,但是农村家庭正常信贷获批率只为27.6%,远低于40.5%的全国平均水平。农户贷款违约风险较高,即使用土地、房屋抵押,也难以催收。

1、B2B2C农资综合电商平台——云农场

时间:2014年2月8日正式上线;

公司情况:旗下拥有14家子公司;

模式:自营、商户入驻各占一半,跨国经销商,直接让农民从厂家采购化肥、种子、农药、农机等,并提供农民测土配肥、农技服务、海外购销等多种增值服务;

用户:注册用户过百万,有400余家企业,2800多个农资产品在线销售;

交易:2014年,平台内有2800多个农资产品,去掉了农资销售过程中45%的加价环节;

地域:在十几个省份拥有16000多个村级站点,服务土地面积近3万亩;

金融:联合华夏银行为超过100家农场主提供金融服务,农户向华夏银行在线申请贷款在线还款;

服务网络:a、建立三位一体县级服务中心(农资中转中心+农技推广中心+农产品交易中心)300多家,并与多家地方政府签订战略合作协议;b、搭建最后100米村级物流服务站,找农村当地站长帮村民在线代购,货物运送到站长处,农民自行上门提货,站长赚返点。c、创建农资定制化配肥站;

旗下产品:a、丰收汇 (农产品交易平台,有预付模式),b、乡间货的 (P2P农村物流平台,类嘀嘀打车,有车农民闲时帮附近农户送货),c、农技通 (农技服务平台),d、云农宝 (农业金融服务平台),e、其他服务:农业大数据定制(农业生产资料定制、农产品定制)。

2、B2B2C农资分销平台——农集网

时间: 2015年3月31日上线公测;

团队:创始团队自诺普信全资子公司标正公司(农资销售);

业务范围: B2B农资分销(农药、化肥、种子等);

运营数据:公测日交易额突破1.5亿元,订单量达一万份;

模式:网站为对接企业与零售商的B2B平台,App为B2C农户互动产品;线下重在服务农民,通过整合区域运营中心、镇级体验中心、村级服务站和PCA来完成;

物流:依托公司原有AK 渠道产品体系、物流配送和专业服务能力,打通农资销售的线上线下,同时在品牌布局上继续与传统CK 渠道形成分隔;

分销:利用现有的农村市场,以区域定价和分销定投的农资分销模式为主要特点,有针对性的打造包含产品体系、物流配送和专业服务能力在内的各类能力,打通农资销售的线上线下,并最终形成更贴近农村市场的新的生态链闭环;

布局:在互联网工具运用上,形成手机APP、PC 电商平台和金融P2P平台相互补充的格局,打造兼具专家咨询、农资分销、农资终端服务、农产品销售、金融服务等功能的全链条O2O体系。

3、O2O农业联盟——田田圈

成立时间:2015年1月15日农金圈成立,3月15日农发贷上线,3月31日农集网上线公测 ,5月11日田田圈网盟成立;3月19日诺普信参股并增资;

团队:来自诺普信集团(全国最大制剂农药上市公司);

运营数据:2015年6月,田田圈互联网联盟已包括了100多家行业最高水平的经销商,有10000多家高水平的零售店,代表了至少50亿的农资产品的交易额;

业务与模式:O2O服务平台(整合上游农资厂商、中游零售经销商、提供下游消费者入口)。田田圈为传统商家准备整套互联网思维为核心的支持体系:第一,是资金支持;第二是方法传授,有一套具体的运作方法;第三是金融对接,通过互联网金融的杠杆让经销商可以不断的放大生意规模;第四,是产品保障,田田圈联盟有丰富的优质农资产品,包括国际专利品牌;第五,通过遍布全国的种植达人,让销售直接做到村子里去;第六,跨界生态,在这些零售店不但可以出售农资产品,还可以出售手机和大家电设备等生活物资,通过田田圈联盟的力量撬动行业。

4、农业互联网金融平台——农发贷

时间:2015年1月15日农金圈成立,3月15日农发贷上线,3月19日诺普信参股并增资;

融资: 诺普信以1750万元(获35%)参股;

运营数据:2015年3月24日,平注册用户突破一万人,4月11日,线上成交额突破千万元,5月8日,线上成交金额突破1亿元;

业务模式:P2P 农业金融,诺普信全额本息担保。

5、土地流转综合资讯服务平台——土流网

时间:2009年3月成立;

团队:创始人兼CEO伍勇;

业务区域:覆盖除西藏、台湾外的所有省份,海外美国和澳大利亚也设有办事处,俄罗斯、非洲等地区的办事处也正在筹建中;

融资:2014年12月,5000万人民币A轮,盛大资本投资;

运营数据:拥有土地信息3.4亿亩,已成功交易9000万亩,2012年起开始发展线下。注册认证用户74万,已在全国建立137家分公司,帮助农民用土地承包经营权抵押到了4160万元信贷资金。拥有土地信息28万条,已成交16万条,其中通过“土流网”直接促成3万多笔土地流转交易;

业务及模式:土地流转领域的“链家+58同城”。提供的服务:土地租赁交易+评估服务+数据服务+金融服务+论坛。将掌握闲置土地的农民、土地流转中介机构、土地种植企业三者联系到一起,实现了土地资源的流转和优化配置;

旗下产品:土流网、土流通、土流金、土流学院、土流网地信论坛。

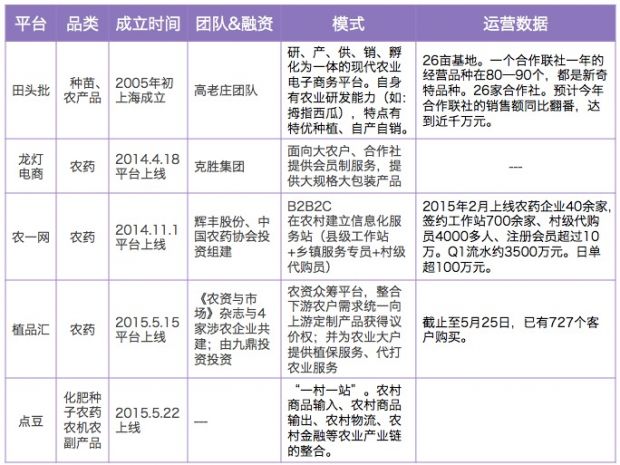

6、更多B2B农资电商平台

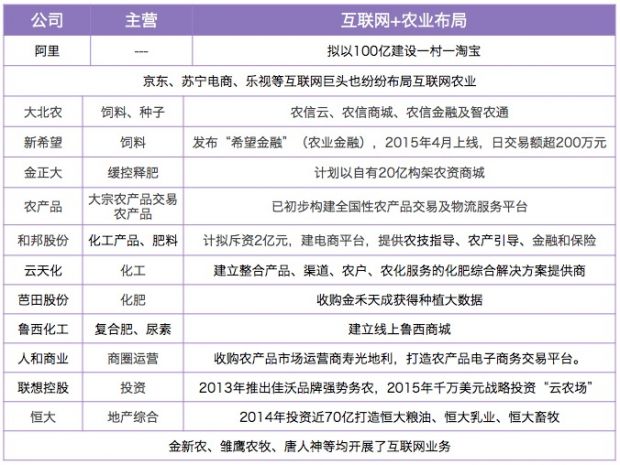

7、上市公司们的互联网+农业布局

三、农产品贸易现状

2013年,我国农产品交易额超过5万亿元。2014年,餐饮业年营收超过3万亿元,食材采购规模达8000亿元。

1、B2B农产品电商市场环境特点:

商户:农产品贸易环节的各类基地中,70%为个体户,30%为小企业。由于每笔农产品价格根据不同种类、采购量、合作关系等综合定价,导致各个交易环节价格都非常不透明;

物流:冷链基础设施不完善,整体贸易过程中菜品损耗成本达20~30%。五千平米仓库每年租金约150万元,多数商户自有车辆用于进送货,一辆金杯所能载货为 10-15 家餐厅的需求量,一车货值在五千到一万元之间;

金融:一级、二级经销市场都可对下游提供赊销服务,周期月结为主,目前互联网平台基本不提供类似服务。产地经纪人90%有10~50万元季节性融资需求,销区经销商70%有50~200万元季节性融资需求,国家对农业商户放贷政策非常积极,但由于缺乏房产作为抵押,无法达到银行授信准入条件,经销商基本缺乏金融机构支持。

1)B2B农产品电商平台——一亩田

时间:2014年8月农贸系统上线;

团队:CEO刘邓锦;联合创始人宏志嘉,负责农贸,后厨网创始人;

业务区域:截止2015年7月,覆盖29个省区市近1972个县市;

融资:2013年12月 A轮数百万美元(红杉资本),2014年7月 B轮2000万美元(光信资本、红杉资本);

运营数据:2015年7月活跃大宗采购商22万个,供应商210万个,覆盖国内产地1.3亿农民;覆盖1.2万种农产品,每日产生30万条信息,利用互联网解决滞销事件60多起;日均交易额约2.5亿元,日影响交易额8亿元;

业务及模式:提供农产品价格数据、供应和采购对接服务、农诚通和诚信供应商等业务;

物流:a、单次匹配:货车车主提交发车信息,货主发布发货信息;b、物流专线:第三方物流公司提供稳定运输路线,2015年7月,全国约有650条专线。目前暂无足够审核、保险机制。

金融服务:目前提供供应链金融服务,与邮储银行合作针对大宗商品交易提供3~7日短期贷款,其他银行陆续合作;第二步将基于过往交易、生产经营情况,为农业生产经营者提供金融服务;

合作:雷军牵头与农牧上市公司“新希望”合作;

规划:交易额未达1万亿前不盈利,希望形成规模后重新制定农业市场规则。

2)B2B农产品电商平台——惠农网

时间:2015年5月15日,正式上线;

团队:农业部、中科院、湖南惠农科技有限公司联合推出;

业务范围:农产品(种植果蔬、养殖水产、园林园艺、副食特产、中药材)、农资、农机;

运营数据:30万线下会员;

业务及模式:提供农产品、农资农机交易、物流服务、信息服务;整合农资行业的品牌及产品资源,打造农资众筹销售电商平台;

资源:袁隆平为首的14位省级专家团队。

3)B2B农产品电商平台——绿谷网

时间:2013年正式上线;

团队:两湖绿谷物流股份有限公司投资建设,总投资近4000万元;

业务范围:农产品为主、极少量农资农机;

运营数据:覆盖12000个以上大品类基本满足一站式采购;

业务及模式:以流量吸引农业产业链上下游。 上游为农产品种养殖基地、生产加工企业、专业合作社等,下游为大型农批市场、集团式采购、连锁超市、生产加工企业、电商平台分销商。网上交易、信息采集发布、物流配送、客户服务、市场运营、技术开发;农产品信息平台、农产品综合交易平台、农产品物流平台。

2、B2B食材供应平台现状及特点

B2B类食材供应平台主要针对下游餐厅提供配货服务,通过为多家餐厅集中采购来获得议价权,并提供物流服务,从而为下游降低成本。知名平台有美菜、链农、大厨网、小农女、优配良品、菜筐子、饭店联盟等,竞争非常激烈,刷单现象严重。

商品特点:价格非常不透明,食材质量难以把控;

餐厅特点:中小餐厅采购量小,无议价优势;采购消耗人力、车辆成本;人员构成情况不同,多有采购获取回扣情况,信息化程度低,固有采购方式较难被打破;

传统配送:夫妻店为主,自有货车,每天可服务7~8家餐厅,月毛利1~3万元,为餐厅提供赊销服务;

解决方案:B2B食材配送平台解决方案相似度较高。每日12点前汇总1000家餐厅上千种sku订单→平台采购员在经销商处采购→送至分拣中心(常为5000平仓库)→凌晨4至6点200名分拨人员(平均薪资3500~5000元/月)分拨→打包装车→早高峰前送至各餐厅;

仓储物流:为1000家餐厅配货,需要一个5000平仓库(租金150万元/年)用于分拨,一辆金杯可载10~15家货,每车货值5000元~1万元;

退换货:如餐厅退换货,则平台帮就近补货,服务好餐厅流失率可降低到5%以内;

赊销服务:B2B食材配送平台暂未向餐厅提供赊销服务,传统部分经销商提供赊销服务。

1)美菜

成立时间 :2014年5月;

团队成员 :窝窝团创始团队二次创业,CEO是中科院空间物理学硕士,研究2年火星、1年月球,参与研究过神舟6号、7号飞船、嫦娥3号卫星以及探测火星的萤火一号卫星。CTO 18岁于中国科学技术大学少年班毕业,曾为全美最大的电子商务公司ebay提供核心技术服务;

融资情况 :天使轮,2014年8月1000万人民币,真格基金;A轮,2014年11月数百万美元,蓝湖资本;B轮,2015年2月数千万美元,顺为基金、蓝湖资本;

运营数据 :国内最大移动农产品电商,1000万家餐馆。

2)链农

成立时间 :2014年6月;

团队成员 :已达200人,60%是采购、分捡、配送人员;

目标客户:没有账期、没有回扣和不靠关系的中小餐饮企业;

融资情况 :2014年9月,种子数百万人民币,姚劲波;天使轮,2014年10月,100万美元,险峰、华兴;A轮,2014年11月,800万美元,红杉;B轮2015年6月3000 万美金 大众点评,红杉;

运营数据: 半年交易额破亿元。基地70%为个体户,30%为小企业。2014年9月份,链农客户数量约100家,重复购买率95%以上,日流水5-6万元。

3)大厨网

成立时间 :2014年3月;

业务地点 :北京、上海、天津等;

融资情况 :2015年2月获投1500万美元;

运营数据 :覆盖超过5万家餐厅,让餐厅客单价格提升了80%,而且让退货率降低到6%以内;

合作方 :大厨网与国内最大的肉禽生产企业新希望集团达成战略合作,直接从生产端到餐饮终端,保证供货品质。

4)小农女

成立时间 :2013年5月,2015年由2C转向2B;

团队成员 :杨威,小农女联合创始人、CEO,曾为腾讯、1号店骨干,7年电商经验,去年兼职卖菜,今年离职出来卖菜;陈楠,小农女副总裁,英国剑桥大学数学系毕业,摩根斯坦利干了3年,参与过很多企业融资和并购。

融资情况 :A轮2015年6月8000万人民币;天使 2015年1月1000万人民币。

5)更多B2B食材配送品牌

四、国外农业电商借鉴

欧美信息化技术成熟较早,19世纪末互联网覆盖率就接近40%。其中美国、英国、日韩农业电商较为成熟,基本走向资讯服务和交易平台两个方向,垂直类容易在市场竞争中占据有利地位。

1、美国农业电商概况

美国农民在网上主要活动是信息收集、财务管理、网上采购和农产品销售等。2000年,美国农场的网上交易额为6.65亿美元,占农场全部交易额的0.33%。其中网上购买额为3.78亿美元,购买的主要产品是机械设备,农业生产资料和饲料等,特别是生产资料的网上购买量已占总购买量的35%;网上销售额2.87亿美元,其中66%为畜产品,34%为农产品。

2007年美国农业普查显示,全美从事CSA(Community Supported Agriculture社区支持农业项目)业务的农场约1.25万个,占农场总数的0.5% 。仅美国一家农业电商Local Harvest的数据库中就有支持CSA的农场超过2500家,2008年新增557家,如今已经遍布全美各地。可见社区化运营模式是被市场选择的方式。

1)农产品电商平台——Local Harvest

成立时间:2003 年;

团队:Guillermo,总裁兼CTO,曾就职于IBM;

运营数据:覆盖3万个家庭农场和农场超市;

业务及模式:销售农产品搜索+Google Maps +在线购买(顾客输入邮编,便会找到附近的农场、农贸市场、餐馆等),年搜索量700万 。产品:在线交易、农业超市、农场管理软件 ,提供农场管理软件CSAware,收货季节以后每月固定收取100美元使用费+2%佣金 ;

优势:a、低费率提高农场使用其管理软件,b、即使不是从LocalHarvest出售的产品,LocalHarvest也能收取交易佣金,c、CSA社区区域供应,降低物流成本,d、强调真实绿色食物,鼓励农民和消费者建立联系;

特色:技术驱动型公司。

2)农产品电商平台——Farmigo

成立时间:2009年;

团队:2014年有30名员工;

运营数据:订单均价从2012年的15美元涨到2014年的38美元,售价比杂货店的均价低10%到20%;

业务及模式:销售额分配,农民60%,社区发起人10%并且有购物优惠,其余归Garmigo公司;清算周期,即时支付(其他模式支付周期为30-60天);配送模式:中转站只有由农民送来,即将送去顾客那里的农产品;

流程:社区发起人申请建立食品社区-> Farmigo单独定制新社区购物网页->发起人填入农产食品->发起人号召20以上的人消费->农场48小时内将所有订单货物送达社区->消费者3天之内自由领取货物,食物社区建立以后发起人每两周需要发起食物征集信息,农场每周将一个食物社区订单汇总,每周都要定点配送一次;

优势:无积压,无自产的轻模式;无仓储,全部卖新鲜食材;团购模式轻松解决供应链问题;CSA社区区域供应为主,降低物流成本;消费者主导型商业模式,发起人主动营销(但对于中国来说,阻碍了生产者和消费者之间建立联系和可追溯带来的信任);

目标:正打造全美最大的农产品在线交易平台;

特色:消费者导向型公司。

3)其他美国农业电商平台

2、英国农业电商概况

农场在线是英国最早在1966年成立的B2B模式电子商务网站,也是欧洲比较著名的农业电子商务网站。服务较全面,有金融、农产品农机交易、资讯、天气等;

www.farms.com是综合性站点,提供拍卖、信息和服务等;

www.ocado.com英国最大农产品电商(宗旨是网上下单食物直接到餐桌);

英国农业电商平台还有www.Foodtrader.com、www.DirectAg.com、www.Agribuys.com等。

3、日本农业电商概况

2000年。日本政府制定农业信息化战略,推动农产品流通,制定了通用的农产品订货,发送,结算标准,并对批发市场的电子交易系统进行了改造。日本农业协同组合网站还负责介绍农产品生产技术和市场行情。

形成了大型综合网上交易市场、农产品电子交易所、专门的农产品网上商店,综合性网上超市几类农业电商形式,其中专门的农产品网点颇具竞争力,因其直接连接交易双方,保证新鲜且降低中间环节产生的费用。

4、韩国农业电商概况

2004年有5个一定规模的农业电商。韩国农林水产信息中心免费为农民培训电商技能,几年后韩国农户主页达8000多个,农民在主页上发布自己的产品信息,与需求方直接洽谈,通过网络渠道增收18%。

2006年农业电子商务交易额达到20亿韩元,2008年韩国农水产品及饮料的网上成交额达15020亿韩元,占所有产品网上交易额的8.3%。韩国农水产品电子交易所是韩国政府2009年上线的B2B平台,也是目前韩国交易量最大的农产品B2B平台。

Kgfarm是目前韩国最知名的B2C农业电商之一。消费者可以通过这个网站获取农水产品消息,进行交易。和韩国主要B2C农业电商一样,都会在大型综合电商网上开设店面。值得一提的是Kgfarm起初有三种运营模式:政府运营,政府委托公共机构运营,民营。结果是第一种100%失败,第二种效果也并不好。原因主要政府经验不足应变慢,而民众掌握着最深厚的农业、电商技术和运营经验。

比较国内外农业电商可以发现,农业电商发展的重要因素有:国家政策、网络环境、产品质量、服务水平(物流+金融)、价值分配等。而发展起来的农业电商要想站住脚跟,必须掌握农业相关经验不能脱离实际,也需要有清晰的市场定位和灵活应变市场能力。总之,只有对产业链起到良性作用的变革才会被市场选择。